最近、無料相談のときに、よく聞かれることがあります。

「投資を始めたいけど、何から始めたらいいのか」です。

【よくあるご相談】

・すべて預貯金のため、投資を始めたい。

・NISA、つみたてNISA、iDeCo、何から始めたらいいか分からない。

同じお考えをお持ちの方は、多いのではないでしょうか?

心配しなくて大丈夫です。ほとんどの方が、同じスタートラインだと思われます。

その理由の一つは、学校の授業では投資の勉強はありませんでした。

誰もが大人になってから、お金の勉強をスタートしているからです。

- ゆっくりお金の勉強をしていきたい。

- 投資を始めようと考えているが、何をしたらいいか分からない。

- 今さら人には聞けないので、困っている。

- サクッとお金の知識を身につけたい。

貯蓄から投資へ|現実は?

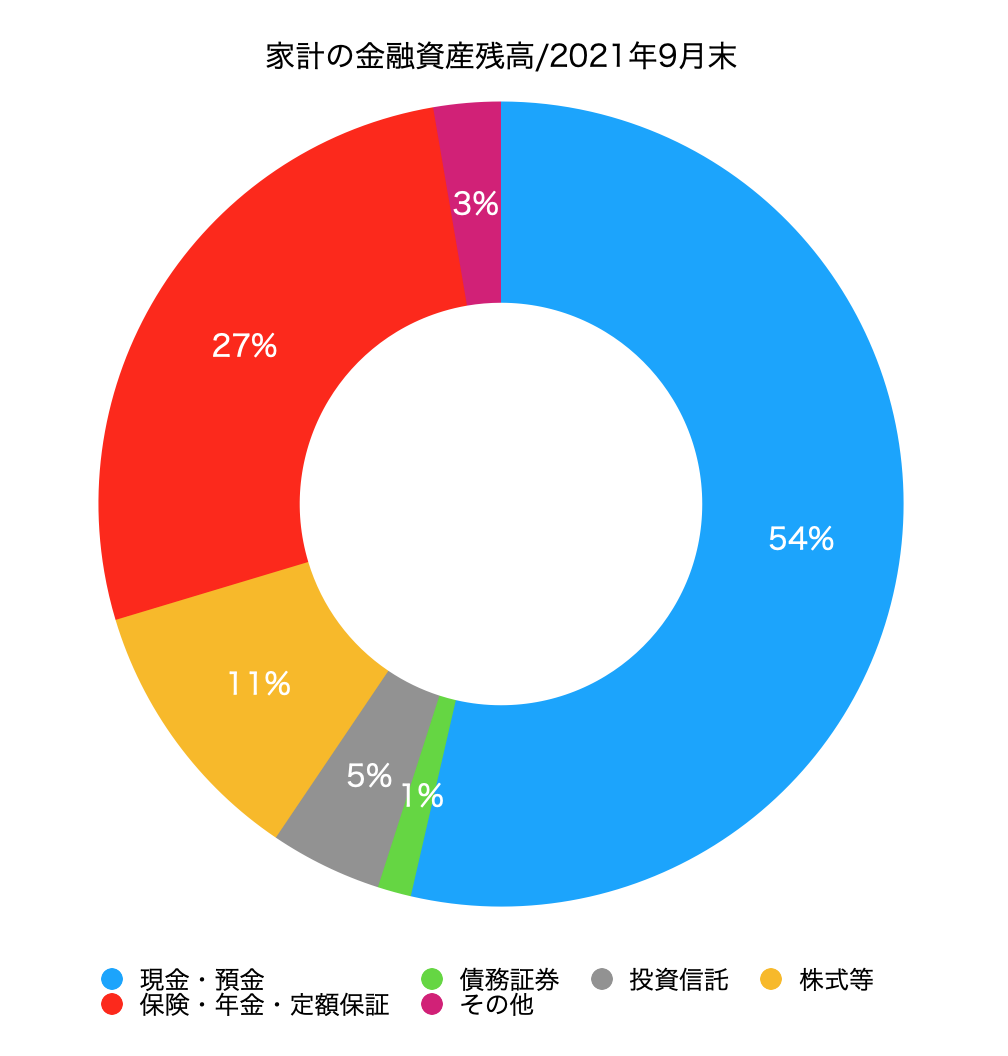

日本の個人の金融資産は、約2,000兆円となっております。

その内訳は、現金・預金(約1,072兆円)が半分、さらに保険(約539兆円)がメインです。

(家計の金融資産の残高/構成比)

参考:日本銀行「資金循環統計(速報)」を2021年第3半期

金融庁は、2003年から「貯蓄から投資へ」とスローガンしています。

それでも、多数派の方が預貯金メインです。

少しずつ投資をしていきたいと考えているあなたへ、

今回は、私が熟読してる本の中でも、うまくまとまっている1冊をご紹介いたします。

大江英樹さんの「わかりやすいにもホドがある!今さら人には聞けないけどとっても知りたい投資とお金のはなし」です。

タイトルのとおり、わかりやすいホドがあると思いました。

今回の記事は、この本の内容にそって、FP目線でまとめてみました。

お金の原理原則|4つのお金の基礎知識

まずは、お金のことを勉強するには、お金のことを知る必要があります。

みなさまは、お金の原理原則を考えたことはありますでしょうか?

- 貯める

- 増やす

- 備える

- 使う

とてもシンプルな答えでした。この原理原則から詳細に分かりやすくまとめてあります。

増やす|お金を増やすために知っておくべき7つのこと

- お金をこしらえる3つの方法

- 投資と運用はどう違うか

- 投資はしないといけないのか

- 早く、たくさん儲けたい!という間違い

- 価値と価格を間違わない

- お金は分散する方がいいのか?

- リスクを取らない限り、リターンは得られない

お金、投資、価値など、普段の買い物にも役立つような多くの考え方を教えてくれます。

投資の本質とは?

「今すぐに使う必要のないお金を、今お金が必要な人に回してあげること。その結果、そのお金を使って利益を上げた人からお礼をもらうこと」

そして、私も過去にやっていた家計の管理方法「お金の袋分け」も出てきます。

封筒ごとに毎月の予算(食費・医療費・美容など)を入金して、余りは翌月に繰越もしくは貯金する方法です。(足らない場合は、汗)

封筒を持っていない急な出費には対応できないこと、カード決済だと複雑になること、小銭をまとめることができないことなど、途中でやめる理由はたくさんありました。

同じように、目的別の資産運用もあまりオススメはしません。

- お子様用の学資保険

- 老後の備え用に個人年金保険

- じぶん年金用に毎月分配型投資信託

これらの商品は、すべて分散投資ではありません。

大切なお金そのものが分散されてしまい、コストと共に消えてしまう可能性があります。

本当の分散投資は、財産三分法(現預金・有価証券・不動産)などです。

貯める|普通預金〜定期預金〜最強の貯め方まで

- 預金はインフレに弱いとは限らない

- 貯金は案外悪くない

- 最強の貯め方

- 定期預金と普通預金、どちらがいいか?

- 貯金をするならどこでするのがいいか?

- 「貯蓄型保険」ではお金は貯まらない

この2章は、もちろん、(「貯蓄型保険」ではお金は貯まらない)です。

【保険と貯蓄の役割】

保険の目的:将来起こる危険に備えるためのもの

貯蓄の目的:将来の楽しみのために蓄えるもの

保険と貯蓄を一体化するということは、貯蓄と保険の経費も一体化、貯蓄ペースも低下、途中で解約したら元本割れなんてこともあります。

増やす|株式投資編〜投資信託編〜NISA・iDecoまで

- 株主優待よりも配当の方が大事

- 分散投資か、集中投資か

- 投資信託を買う意味は

- 投資信託を選ぶにはどうすればいい?

- 外貨を持つことが不要な理由

- FXは資産形成には向かない

- NISA/iDeCoを活用して増やす

世界最高の投資家と言われるウォーレン・バフェットは集中投資が有名ですね。

その彼は、自分の死後に備えて、

妻に「資金の90%をS&P500に投資しなさい。」と言葉を残しているみたいです。

やっぱり、銘柄分析や購入のタイミングは難しいので、市場平均に投資がいいのでしょう。

これは、ワンマン社長や後継者なども同じですね。とても考えさせられます。

Amazonプライム会員の方は、下記の画像をクリックすると購入できます。

備える|生命保険〜公的年金〜じぶん年金まで

- 一番大切な保険は?

- 公的年金|純粋な未納者はたったの2%

使う|ポイントカード〜ふるさと納税〜無駄使いまで

- ポイントはどう活用すべきか

- 寄付は「しあわせ消費」

- 究極の無駄使いとは?

以上、おおまかな内容でした。あくまで個人的な意見なので、ご了承ください。

- 現在加入している保険の見直しができる。

- 新しい医療保険・がん保険や終身保険のことがわかる。

- 万が一のことがあった場合の必要保障額がわかる。

あなたのライフプランや家族構成に合わせて、

マイホーム相談やライフプラン表の作成サポートもいたします。

お気軽にお問い合わせください。

よくあるご質問

初回相談は、30分無料となります。※ライフプラン表の作成などで料金がかかる場合があります。まずは、お話を聞かせていただければと思います。お気軽にご相談ください。

こちらもオススメ記事>>

>>【不動産の売買】「売買する前に読むマイホームの知識」まとめ